拨备率或拨备覆盖率,指为了预防不良资产的发生而准备的金额的比例;实际上就是呆、坏账准备金的提取比率。拨备率也就是拨备覆盖率。是衡量商业银行不良贷款损失、坏账准备金是否充足的重要指标。

银行作为提供金融服务,经营风险的企业,其生存发展与稳健经营的前提和关键,就是它所承担的全部风险损失能够被补偿和消化。其中预期损失必须以审慎的拨备计提形式计入银行经营成孝升岁本,并在金融产品价格或贷款定价中得到补偿,而非预期损失需要银行资本金加以覆盖。正因为这样,对贷款以及非信贷资产损失是否足额拨备、资本充足率是否满足监管要求,就成了衡量银行抵御金融风险能力的重要指标。周小川行长作了一个形象的比喻,他认为,“五级分类制度和其他一些巧睁制度对银行而言,相当于诊断。而完善的拨备制度相当于治疗。如果拨备制度不健全,就等于看好病之后不准治疗和吃药,白白耽误了治病的机会”。

事实上,拨备的作用在于真实反映资产的公允价值。拨备是利润还是费用的实质取决于拨备是否能够弥补未来贷款可能出现的损失,拨备不充足下的利润是高估的。对于商业银行而言,大多数银行的专项拨备不足以弥补未来贷款可能出现的损失,因此必须建立相应的保证制度计提充足的拨备,以提高银行抵御不良贷款风险的能力,并确保真实的利润的基础。

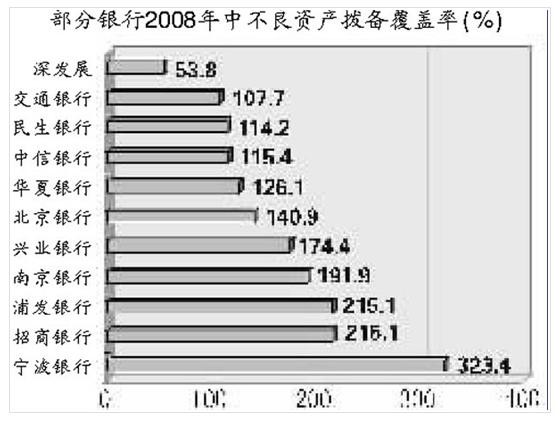

拨备是银行用来平滑各年度收益水平的蓄水池,经营效益上升时提高拨备的计提水平,经营效益下降时通过释放拨备来维持盈利水平。银行呆账拨备计提数额的多少,总的拨备对不良贷款及全部贷款覆盖程度的高低是衡量银行应对经济景气变化带来的资产质量变化的能力的重要依据。

总而言之,拨备率应越低越好,反应损失较小利润越高;损失越大利润越小。拨备率的高低应适合贷款风险程度,不能过低导致拨备金不足,利润虚增;也不能过高导致拨备金多余,利润虚降;应拨备前利润(拨备前利润即指尚未扣除风险准备金的利润。它等于净利润与风险准备金之和。)和拨备后利润综合评价和考核。在经营管理中,兼顾效益与质量、加快发展与防范风险、短期与长期利益的关系,实事求是提高增强抵御风险的笑袭能力。